Berufliche Vorsorge

Finanzindustrie sahnt ab – mit staatlichem Segen

Die Wirtschaftsjournalisten Danny Schlumpf (SonntagsBlick) und Mario Nottaris (SRF TV) erklären im Buch «Das Rentendebakel»*, wie Finanzunternehmen in der beruflichen Vorsorge aus den Versichertenvermögen allerlei Gebühren herauspressen.

Möglich ist dies wegen zu lascher Vorschriften, fehlender Transparenz und mangelnder staatlicher Aufsicht. Mehrere politische Vorstösse, die dies ändern wollten, sind im Parlament schon gescheitert, wo die Finanzindustrie grossen Einfluss hat.

Gebühren zulasten der Versicherten

In den letzten Jahren sind die Vermögensverwaltungskosten in der 2. Säule gestiegen und werden von den Autoren aktuell auf rund 20 Milliarden Franken pro Jahr geschätzt, bei einem Vorsorgevermögen von zurzeit rund 1200 Milliarden.

Ausgewiesen werden jährlich über 5 Milliarden an «TER-Kosten» für aktives Management der Anlagefonds, Wirtschaftsprüfung, Betrieb, Administration und Werbung. Nicht publiziert werden müssen in der Schweiz die Transaktionsgebühren, die bei jedem Kauf und Verkauf von Wertpapieren oder Immobilien anfallen, von schätzungsweise rund 1 Prozent bzw. 12 Milliarden pro Jahr. Auch nicht ausgewiesen sind schätzungsweise 1 Milliarde Franken pro Jahr an Provisionen für Broker (Vermittler von Pensionskassen an Vermögensverwalter), an Beratungskosten und Spesen zulasten der Versicherten.

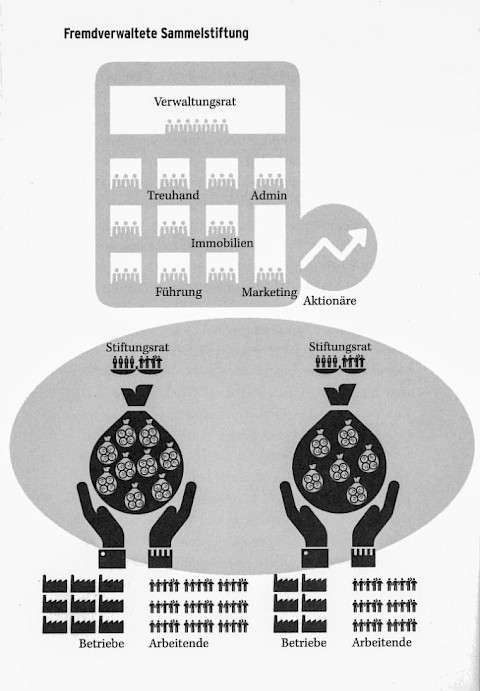

Die Gebühren steigen, weil sich die Finanzwirtschaft bei immer mehr Pensionskassen (PK) frei bedienen kann, ohne dass Stiftungsratmitglieder einschreiten. Denn immer mehr PK sind nicht mehr Betriebs-PK, sondern gehören zu Sammelstiftungen, die von Finanzunternehmen verwaltet und kontrolliert werden. Dort haben Stiftungsratsmitglieder nichts mehr zu sagen, obwohl sie weiterhin persönlich für die Versichertenvermögen haften. Die Finanzunternehmen nutzen also Sammelstiftungen, um aus den Versichertenvermögen möglichst viele Gebühren zu pressen.

Einträgliche Sammelstiftungen

Ein Beispiel dafür, wie Sammelstiftungsverwalter mit Stiftungsratsmitgliedern und Versicherten umspringen, ist im Jahr 2015 die Übernahme der PK Profaro durch die Sammelstiftung PK Pro auf Initiative der Tellco Vorsorgeholding, welche die PK Pro kontrolliert. Sie erhofft sich von mehr Versicherten mehr Gebühren. Doch für die Versicherten der PK Pro kostet die Übernahme 8 Millionen Franken. Die fehlen nämlich in der PK Profaro wegen der Rentner:innen der untergegangenen Traditionsfirma Alu Menziken. Trotzdem nickt der Stiftungsrat der PK Pro die Übernahme nachträglich ab. Die kantonale PK-Aufsicht tut nichts.

Ein zweites Beispiel ist der Kampf zwischen dem Stiftungsrat der PK Phoenix und ihrer Vermögensverwalterin Nova Holding, an der die Schwyzer Kantonalbank mit 49% beteiligt ist. Anfang 2016 stellt der Stiftungsrat massive Buchhaltungsfehler der Nova fest und kündigt dieser. Doch die Nova will die PK weiter verwalten und deckt den Stiftungsrat mit Klagen ein. Die kantonale PK-Aufsicht übernimmt einseitig die Version der Nova, stellt bei Phoenix eine grosse Deckungslücke fest und setzt den Stiftungsrat ab. Dieser kämpft gegen die Betrugsvorwürfe und für die Aufdeckung der Rolle der Nova, die aber von der Finanzbranche und Politiker:innen lange tatkräftig unterstützt wird, um das einträgliche Geschäftsmodell zu verteidigen. Recherchen der Buchautoren entlasten den Stiftungsrat und beleuchten die Machenschaften der Nova.

Politik muss Versicherte schützen

Die Autoren fordern, dass der Staat seine Verantwortung für die Versicherten wahrnimmt, die er zum Einzahlen in die 2. Säule zwingt, ohne dass sie ihre PK wählen oder gegen diese klagen können. Die Oberaufsicht des Bundes muss gestärkt werden, auch gegenüber den kantonalen Aufsichten. Sie braucht mehr als die heutigen 28 Vollzeitstellen. Nötig sind auch strengere Vorschriften, etwa zur Transparenz der Transaktionskosten oder ein Verbot von Broker-Provisionen auf Kosten der Versicherten. Und die Verantwortlichen von Sammelstiftungen müssen auch den Versicherten verpflichtet sein und nicht nur ihren Aktionär:innen.

Weiter fordern die Autoren, dass der obligatorische Teil der Vorsorgevermögen (rund 800 Mrd.) passiv angelegt wird, also in Indexfonds, die viel kostengünstiger sind als aktive Anlagen. Auf passive Anlagen setzt zum Beispiel der norwegische Staatsfonds und neu auch die PK des Bundes Publica. Die Autoren warnen zudem vor den Folgen eines möglichen neuen Immobilien-Crashs für die 2. Säule.

* Danny Schlumpf und Mario Nottaris: Das Rentendebakel. Wie Politik und Finanzindustrie unsere Vorsorge verspielen, Rotpunktverlag, Zürich, 2022. ISBN 978-3-85869-974-9

Markus Fischer

Fremdverwaltete Sammelstiftung

In dieser Art Vorsorgewerk haben die Stiftungsratsmitglieder der einzelnen Pensionskassen weder das Sagen noch den Durchblick, sind aber für die Versichertenvermögen persönlich haftbar. Nicht so die Verantwortlichen der Verwaltungsgesellschaft, die den Aktionär:innen – die oft sie selber sind – Gewinne zuschanzen können auf Kosten der Versicherten.

Kommentare

Reto Burger 18/12/2022 09:18:39

Dieser Artikel von Markus Fischer bzw. das darin behandelte Sachbuch zur Altersvorsorge nimmt exemplarisch darauf Bezug wo die brennenden Probleme in der zweiten Säule liegen. Immer wieder versuchen bürgerliche Politiker:innen gebetsmühlenartig mit dem Argument der Überalterung davon abzulenken, dass grosse Summen dieser Spargelder in der Finanzindustrie versickern. Dieses Geld gehört den Versicherten und nicht in die Taschen einiger Broker. Da stellt sich die Frage, warum Vorschläge zu mehr Transparenz bei den Vorsorgewerken wiederholt im Bundesparlament blockiert wurden. Sollte vielleicht ein lukrativer Sektor vor unangenehmen Regulierungen geschützt werden? Mir scheint, die Komplexität des Themas verhindert leider, dass Stimmbürger:innen endlich die richtigen Schlüsse ziehen. Die National- und Ständeratswahlen im nächsten Jahr wären eine grosse Chance.